Les articles de la catégorie “Fiscalité” traitent des sujets de l’heure concernant la conformité fiscale ainsi que des possibilités de planification fiscale, que ce soit pour les entreprises ou les particuliers

Changement d’usage

Changement d’usage – vous commencez à louer un bien personnel ou vous convertissez un bien à revenus en bien personnel

Lorsque vous commencez à utiliser un bien à usage personnel pour gagner un revenu et vice versa, il y a changement d’usage au niveau fiscal. Par exemple:

- Un propriétaire d’une maison qu’il habitait et qui commence à la louer pour emménager avec un nouveau conjoint;

- Un parent qui a acheté un condo en ville pour loger son enfant durant ses études universitaires et qui commence à le louer après que son enfant ait fini ses études;

- Un enfant propriétaire d’un duplex qui décide de cesser de louer un des logements pour loger gratuitement ses parents.

Peu importe le scénario, ce qu’il faut savoir c’est qu’au moment du changement d’usage vous êtes réputé disposer votre bien à la juste valeur marchande et de le réacquérir à cette valeur. Par conséquent, un gain en capital peut découler du changement d’usage.

Le changement d’usage peut être “complet”, c’est-à-dire que la totalité du bien a changé d’usage. Le changement d’usage peut être aussi partiel. Par exemple, un duplex dont seulement un logement sur deux change d’usage, il y aura un changement partiel de 50 %. Toutefois, il n’y aura pas de changement d’usage si vous convertissez une partie de votre résidence principale afin de gagner un revenu si vous respectez ces trois conditions:

- la portion de l’utilisation pour gagner un revenu est peu significative;

- aucun changement structurel important n’a été apporté à la résidence (telle la construction d’une entrée indépendante ou d’une enseigne);

- aucune déduction pour amortissement n’a été réclamée.

Par exemple, il n’y aurait pas de changement d’usage si une partie de la maison était convertie pour faire un bureau à domicile, un salon de coiffure, une chambre d’étudiant… tant que les critères ci-dessus sont respectés.

Il est possible de reporter les impacts d’un changement d’usage en faisant un choix fiscal, mais seulement s’il s’agit d’un changement d’usage complet. De plus, il est possible d’obtenir 4 années supplémentaires d’exonération pour résidence principale. Ce choix doit être fait au moment du changement d’usage en envoyant une lettre aux gouvernements. Il est par conséquent très important d’avertir votre comptable si une telle situation se produit.

Pour plus d’information sur les conséquences fiscales d’un changement d’usage, nous vous invitons à consulter le site de l’ARC.

- Publi� dans Fiscalité

Planification stratégique de votre entreprise

Vous souhaitez améliorer votre gestion d’entreprise ou planifier votre transfert d’entreprise? SCF CPA Centre-du-Québec inc et le Centre d’emploi agricole de l’UPA vous proposent un service de diagnostic organisationnel de l’ensemble de vos fonctions. L’objectif est de vous permettre d’augmenter votre efficacité et le rendement de vos opérations.

Vous souhaitez améliorer votre gestion d’entreprise ou planifier votre transfert d’entreprise? SCF CPA Centre-du-Québec inc et le Centre d’emploi agricole de l’UPA vous proposent un service de diagnostic organisationnel de l’ensemble de vos fonctions. L’objectif est de vous permettre d’augmenter votre efficacité et le rendement de vos opérations.

Voici la démarche proposée :

- Une rencontre avec les intervenants et les gestionnaires pour élaborer le portrait de l’entreprise :

- Analyse de la gestion financière ;

- Identification des forces et faiblesses;

- Analyse de la productivité;

- Définition des rôles et responsabilités des associés et employés (si applicable);

- Analyse de la gestion des ressources humaines (si applicable);

- Une rencontre individuelle avec chacun des gestionnaires pour connaître la vision et les besoins de chacun (si applicable).

- Une rencontre avec les intervenants et les gestionnaires pour élaborer le plan d’action et remettre le diagnostic organisationnel sur les principaux axes :

- Gestion financière;

- Gestion de la productivité;

- Gestion des relations humaines;

- Gestion des ventes (si applicable);

- Gestion plan de transfert (si applicable).

- Un service d’accompagnement trimestriel (ou au besoin) afin d’assurer du suivi des objectifs établis ensemble.

Ce service est subventionné par le réseau d’Agriconseil ou d’Emploi-Québec.

Le taux horaire en vigueur sera applicable et le nombre d’heures par dossier varie selon les besoins de chaque client.

Pour plus d’informations, veuillez contacter l’UPA au 819-378-5402 et demander à parler à Marie-Pierre Lemire #177 ou Gabriel Leblanc au #141.

- Publi� dans Agriculture, Fiscalité

Demander ou reporter la rente de Retraite Québec (RRQ) et la pension de sécurité de la vieillesse? Telle est la question.

Par Élizabeth Arseneault, CPA, CA, M. Fisc.

Rente de Retraite Québec

La rente de Retraite Québec (RRQ) repose sur les cotisations que vous avez faites, et ce, depuis l’âge de 18 ans jusqu’à la demande de votre rente. Vous pouvez demander votre RRQ, au plus tôt, au moment de votre 60e anniversaire et, au plus tard, lors de votre 70e anniversaire. Une rente complète vous sera versée si vous la demander à votre 65e anniversaire. Si vous la demandez avant ce moment, votre rente sera réduite de 0.5 % à 0.6 % par mois. Si vous la demandez après ce moment, votre rente sera majorée de 0.7 % par mois.

Pension de sécurité de la vieillesse

Quant à elle, la pension de sécurité de la vieillesse (PSV) repose sur le nombre d’année de résidence au Canada après l’âge de 18 ans. Il est nécessaire d’avoir résidé 40 ans au Canada pour avoir la pleine PSV. Il n’est pas nécessaire d’avoir payé de l’impôt. Vous recevrez votre PSV à partir de l’âge de 65 ans, à moins de demander de la reporter. Vous pouvez retarder la demande de votre PSV jusqu’à l’âge de 70 ans maximum. Votre rente sera alors bonifiée de 0.6 % par mois de report.

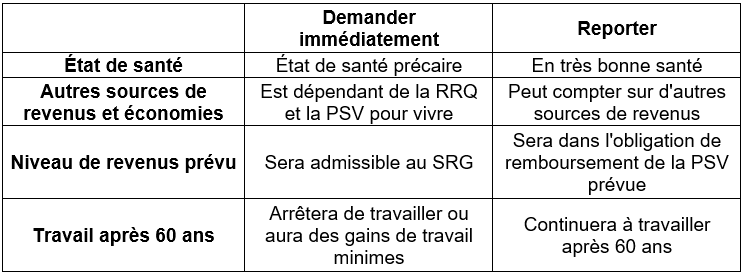

Facteurs à considérer dans la décision de la demande ou du report

L’espérance de vie

Le facteur le plus important dans la décision de demander immédiatement ou de reporter votre RRQ et votre PSV est le moment de votre décès. Évidemment, si vous décédez avant de demander votre RRQ et votre PSV, celles-ci seront perdues. Votre conjoint pourra demander une rente de conjoint survivant et une allocation au survivant, s’il y a lieu.

Toutefois, l’éventualité de survie est une probabilité de plus en plus importante de nos jours. Le risque de survie est le risque de vivre si longtemps, qu’une personne aura épuisé toutes ses économies avant même de décéder. La RRQ et la PSV sont des sommes versées votre vie durant. En retardant leur demande, le montant que vous recevrez sera plus élevé et vous vous assurerez ainsi de maintenir un certain niveau de vie dans le cas où vous épuiseriez toutes vos économies.

Le seuil de rentabilité entre demander la RRQ à l’âge de 65 ans plutôt que 60 ans se situe à environ 74 ans, et celui entre demander la RRQ (ou la PSV) à 70 ans plutôt que 65 ans se situe à environ 84 ans.

L’espérance de vie est de 80.8 ans chez les hommes et de 84.5 ans chez les femmes. Les planificateurs financiers, afin de mitiger le risque de survie, considèrent que vous avez 25 % de chance de vivre jusqu’à l’âge de 94 ans si vous êtes un homme et 96 ans si vous êtes une femme (selon les normes de projection de l’IQPF).

Par conséquent, bien que personne ne connaisse la date de son décès, il est important de tenir compte de son état de santé, de ses antécédents médicaux et des statistiques sur l’espérance de vie afin de prendre une décision éclairée.

Les autres sources de revenus

Un autre facteur déterminant dans la décision de retarder ou non la demande de la RRQ et de la PSV est la disponibilité d’autres sources de revenus. Si vous prenez votre retraite et que vous n’avez aucune économie et aucune source de revenu autres que la RRQ et la PSV, il est évident qu’il sera nécessaire de les demander immédiatement. Au contraire, si vous continuez de travailler ou que vous avez d’autres sources de revenus vous permettant de maintenir votre train de vie sans à avoir à demander la RRQ et la PSV, alors il serait peut-être approprié de retarder votre demande.

Une stratégie possible pourrait être de retarder la demande de la RRQ et de la PSV jusqu’à l’âge de 70 ans et de profiter de ces années sans revenus pour sortir vos REER et FERR à un taux d’imposition moindre. Les avantages de cette stratégie sont de diminuer l’impôt au décès sur vos REER et FERR, bonifier à vie votre RRQ et votre PSV et, potentiellement, vous rendre admissible au supplément de revenu garanti. Les inconvénients sont de devancer l’impôt sur vos REER et FERR, de faire diminuer votre valeur successorale et d’ajouter des années sans cotisation à votre période de cotisation à la RRQ (voir le point « Méthode de calcul de la RRQ » ci-dessous).

Supplément de revenu garanti et remboursement de la PSV

Contrairement à la RRQ, la PSV peut être affectée par votre niveau de revenu. Effectivement, si votre ménage déclare très peu de revenu, vous pourrez être admissible au supplément de revenu garanti (SRG). Le SRG est une pension complémentaire à la PSV et constitue une aide de dernier recours pour les pensionnés à très faibles revenus. Par conséquent, plus votre ménage déclare de revenus, plus le SRG sera coupé. Pour recevoir du SRG, il faut être prestataire de PSV. Par conséquent, si vous êtes potentiellement admissible au SRG, il est préférable de demander immédiatement votre PSV afin de pouvoir toucher votre SRG.

De plus, vous pourriez être contraint de rembourser votre PSV si vous déclarez des revenus au-dessus du seuil de remboursement de la PSV. Ce seuil se situait à 74 788 $ en 2017 et, dépassé 121 314 $, vous étiez dans l’obligation de rembourser la totalité de votre PSV. Si vous prévoyez déclarer des revenus tels que vous serez dans l’obligation de rembourser votre PSV, par exemple en raison de la vente de votre entreprise, il serait préférable de retarder votre demande de la PSV.

Méthode de calcul de la RRQ

Votre rente de retraite de Retraite Québec dépend à la fois de vos gains (c’est-à-dire de vos revenus sur lesquels vous avez cotisé à la RRQ) et de votre période de cotisation. La rente se calcule sur la base de la moyenne de vos gains durant votre période de cotisation, qui elle s’étale de votre 18e anniversaire jusqu’au moment de la demande de votre rente. De ce calcul, il est permis d’exclure 15 % des mois où vos gains ont été moins élevés.

Par conséquent, si vous arrêtez de travailler et que vous retardez la demande de votre rente, il s’ajoutera des mois sans gains à votre période de cotisation. L’ajout de ces mois sans gains pourrait faire diminuer votre moyenne de gains s’ils dépassent 15 % de votre période de cotisation ou que votre période de cotisation comprenait déjà plusieurs mois ayant de faibles gains.

Au contraire, si vous continuez à travailler au-delà de l’âge de 60 ans, il pourrait être intéressant de retarder la demande de votre RRQ et ainsi de continuer d’ajouter des gains substantiels à votre période de cotisation. Ceci pourrait permettre de pallier à de premières années de cotisation comportant de faibles gains, par exemple lorsque vous étiez étudiant, en s’assurant qu’elles ne soient pas comprises dans votre moyenne de gains grâce à la règle d’exclusion des 15 % des mois les plus faibles.

Somme toute, il y a de nombreux facteurs à tenir en compte dans la décision de demander immédiatement ou non sa RRQ ou sa PSV. Toutefois, cette décision peut s’avérer cruciale dans la planification retraite des personnes et dans leur sécurité financière à long terme. Par conséquent, il est important de choisir en tenant compte de votre situation personnelle et financière complète et de ne pas se laisser tenter par l’appât d’un gain facile. Nous vous recommandons également de vous référer au site de Retraite Québec et leur simulateur de retraite.

Vous souhaitez lire davantage d’articles préparés par notre cabinet et nos collaborateurs? Consultez tous nos articles sur cette page: https://www.centre-du-quebec.scfcpa.ca/articles-scf/

- Publi� dans Fiscalité

Cotisation REER pour l’année d’imposition 2017: est-ce pour vous?

Par Alexandre Auger, CPA, CA

Par Alexandre Auger, CPA, CA

Le 1er mars 2018 sera la date limite afin de cotiser à vos REER pour l’année d’imposition 2017. Avez-vous pris le temps de vérifier si une cotisation REER pouvait s’avérer avantageuse pour vous?

Lorsque bien planifiée, le recours à une cotisation REER peut s’avérer payante. Voici quelques cas où vous devriez particulièrement réfléchir à la possibilité d’utiliser vos droits disponibles :

Première situation : Le cas des jeunes familles recevant des allocations familiales.

Un élément de planification important à prendre en compte lorsque vous cotisez à vos REER, c’est que la déduction résultant de votre contribution ne vous fera pas uniquement économiser de l’impôt sur vos revenus, elle aura également pour effet de diminuer votre revenu familial. Le revenu familial est utilisé pour calculer plusieurs crédits d’impôt et allocations dont entre autres :

- L’allocation canadienne pour enfant

- Le paiement de soutien aux enfants

- Le crédit d’impôt pour frais de garde d’enfants

- Le crédit de solidarité

- Le crédit pour la taxe sur les produits et services

- Le crédit relatif à la prime au travail

Une cotisation REER a donc pour effet d’augmenter les crédits d’impôts et allocations qui seront versés pour la période de versement suivant l’année d’imposition concernée. Ceci peut devenir particulièrement avantageux pour les couples avec enfants en bas âge.

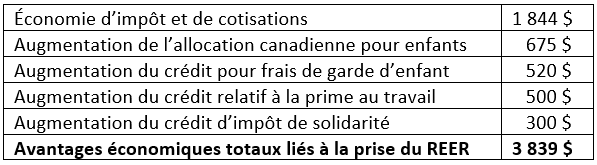

Voici par exemple l’impact que peut avoir une cotisation REER de 5 000 $ pour un couple ayant un revenu familial de 50 000 $, réparti également entre les conjoints, et avec deux enfants allant à une garderie privée ayant un coût quotidien par enfant de 25 $ par jour:

En d’autres mots, dans l’exemple précédent, il en coûterait 1 161 $ au couple après avoir pris en compte tous les avantages économiques pour mettre de côté 5 000 $ en vue de la retraite. Il y aurait même possibilité de faire encore mieux, en cotisant dans un REER d’un fonds de travailleurs offrant des crédits d’impôt supplémentaires allant de 30 % (fonds de la FTQ) à 35 % (Fondaction, le fonds de la CSN). Le couple fictif mentionné en exemple pourrait au final réaliser un « profit » sur son placement REER puisqu’aux 3 839 $ en économies déjà mentionnées précédemment, des crédits d’impôt supplémentaires allant jusqu’à 1 750 $ pourrait s’ajouter à ces sommes pour un retour total de 5 589 $.

Deuxième situation : l’étudiant utilisant immédiatement ses droits de cotisation REER afin de reporter les déductions dans le futur

Dans la plupart des cas, les premiers droits de cotisation REER sont gagnés lors d’emploi étudiant, soit à un moment où les revenus déclarés sont généralement assez faibles. Il peut alors s’agir d’une occasion intéressante d’utiliser ces premiers droits de contribution REER sans devoir se priver des sommes utilisées pour une longue période. Voici un exemple de comment cette stratégie peut être appliquée :

Durant ses trois années d’études collégiales, un étudiant X gagne annuellement 8 000 $. À l’an deux, l’étudiant en question décide de cotiser à son REER l’équivalent de ses droits de cotisation disponibles accumulés à l’an 1, soit environ 1 400 $. Peu de temps après, l’étudiant effectue un retrait REER de 1 400 $, ce qui fait en sorte que son revenu imposable sera de 9 400 $ à l’an 3. La déduction REER n’étant pas nécessaire, elle sera utilisée à la fin des études lorsque le revenu le justifiera.

Au niveau de l’impôt, le fait que l’étudiant ait augmenté son revenu de 1 400 $ à l’an 3 n’aura pas d’impact puisque son revenu se maintient tout de même sous les crédits d’impôt de base des gouvernements fédéral et provincial. Pour ce qui est de la déduction REER non utilisée, en supposant que l’étudiant mentionné en exemple gagne 40 000 $ à la sortie de ses études, sa déduction inutilisée lui permettra d’économiser environ 400 $ d’impôt.

Troisième situation : Vos revenus sont grandement supérieurs à ce que vous prévoyez avoir au moment de votre retraite

L’un des principaux attraits du REER par rapport au CELI, est l’opportunité d’obtenir des économies d’impôts lors de l’utilisation de la déduction REER supérieures à ce qu’il en coûtera lorsque viendra le temps d’effectuer le retrait de ses placements REER. Par exemple, pour un individu ayant des revenus annuels de 60 000 $, la prise d’un REER peut lui permettre d’économiser approximativement 1 850 $. Si ce dernier prévoit avoir des revenus à la retraite d’au plus 25 000 $, le retrait du même 5000 $ qui s’ajouterait à ce revenu ne devrait lui coûter que 1 425 $, soit une économie de 425 $.

Les cas mentionnés précédemment ne sont que quelques-unes des nombreuses bonnes raisons de cotiser à vos REER. Néanmoins, il existe également une multitude de raisons pour lesquelles vous ne devriez pas cotiser à vos REER. En voici quelques-unes :

Premier cas : À la retraite, il s’agira de vos seuls revenus

Bien qu’il puisse être difficile d’estimer les revenus que vous aurez au moment de votre retraite, il est important de comprendre qu’autant la prise de REER pour la jeune famille peut s’avérer très avantageuse, autant un retrait REER peut devenir désavantageux au moment de la retraite. Effectivement, pour un particulier dont les seuls revenus après l’âge de 65 ans se trouvent à être sa de pension de sécurité de la vieillesse, sa rente de retraite de la régie des rentes du Québec et son retrait REER, les sommes perdues au niveau du supplément de revenu garanti peuvent être importantes. Par exemple, une personne seule âgée de plus de 65 ans et n’ayant que la pension de sécurité de la vieillesse et une rente de la RRQ d’un montant annuel de 6 000 $ recevrait en date de février 2018 environ 6 500 $ annuellement en supplément de revenu garanti. En ajoutant un revenu provenant d’un REER de 5 000 $, ce supplément passerait alors à un peu moins de 3 400 $ annuellement. C’est donc dire qu’implicitement, le coût de ce retrait REER serait de 3 100 $, soit un taux de 62 %. En conclusion, un individu souhaitant mettre de l’argent de côté en prévision de sa retraite, mais qui prévoit avoir peu de revenus devrait probablement songer à maximiser l’utilisation de ses cotisations CELI avant de penser à cotiser à des REER.

Second cas : Des revenus trop faibles pour utiliser ses déductions REER

Dans certains cas, quelqu’un pourrait prendre la décision de cotiser à ses REER dans l’objectif de retirer des sommes au moment de produire sa déclaration fiscale. Cependant, pour les individus ayant peu de revenus, cet avantage est quasiment nul. Au Québec, une personne ayant moins de 14 000 $ de revenus imposables ne paie pratiquement aucun impôt en raison des crédits d’impôt de base. De plus, dans certains cas, d’autres crédits peuvent s’ajouter, éliminant tout impôt à payer et faisant en sorte que la déduction pour REER ne peut être utilisée.

En conclusion, il est important de mentionner que cet article a pour but d’attirer votre attention sur les opportunités et les risques que comporte l’utilisation des cotisations REER. Comme chaque situation est unique, nous vous recommandons de faire appel à votre comptable si vous souhaitez optimiser l’utilisation de vos cotisations REER.

Vous souhaitez lire davantage d’articles préparés par notre cabinet? Consultez tous nos articles sur cette page: https://www.centre-du-quebec.scfcpa.ca/articles-scf/

- Publi� dans Fiscalité

Baisse d’impôts pour les sociétés du secteur primaire : êtes-vous admissible?

Par Élizabeth Arseneault, CPA, CA, M. Fisc.

Par Élizabeth Arseneault, CPA, CA, M. Fisc.

Pour les exercices financiers ouverts à compter du 1er janvier 2017, le taux d’imposition du Québec passe de 8 % à 4 % pour les sociétés admissibles du secteur primaire. Le secteur primaire comprend l’agriculture, la foresterie, la pêche et la chasse, les secteurs de l’extraction minière, de l’exploitation en carrière et de l’extraction de pétrole et de gaz.

Afin d’être admissible, les coûts de main d’œuvre du secteur primaire devront représenter 50 % et plus des coûts de main d’œuvre totaux. Les coûts de main d’œuvre comprennent la rémunération de tous les employés, incluant celles des actionnaires et administrateurs. Toutefois, les coûts de main d’œuvre excluent les rémunérations sous forme de dividende, ainsi que les frais de sous-traitants.

Par conséquent, il est impératif qu’un minimum de salaire soit payé au cours de l’exercice afin d’être admissible à la réduction du taux d’imposition. Pour toutes les sociétés qui n’ont pas d’employés et qui rémunèrent leurs actionnaires uniquement par dividende, nous vous invitons à contacter votre comptable afin d’évaluer s’il y a lieu de changer votre mode de rémunération.

D’autres points sont à noter :

- les salaires peuvent être payés au cours de l’exercice ou être à payer à la fin de l’exercice;

- il n’y a pas de minimum de coût de main d’œuvre devant être payé afin d’être admissible;

- lorsqu’il y a plusieurs secteurs d’activités au sein d’une même société, il sera nécessaire de répartir le coût de main d’œuvre selon une base raisonnable.

Pour les sociétés qui n’obtiendront pas une proportion de 50 % et plus, le taux d’imposition pourrait alors atteindre jusqu’à 11.8 % selon la situation :

- une entreprise dont les coûts de main d’œuvre du secteur primaire représenteront 25 à 50 % de ses coûts de main d’œuvre totaux pourra obtenir une réduction linéaire de leur taux d’imposition. Ainsi, son taux d’imposition se situera entre 4% et 11.8 %;

- une entreprise dont le coût de main d’œuvre comprendra au moins 5 500 heures rémunérées (maximum de 40 heures par semaine par employé), peu importe le secteur d’activité, pourra obtenir un taux d’imposition de 8 %;

- finalement, une entreprise dont le coût de main d’œuvre comprendra entre 5 000 et 5 500 heures rémunérées, peu importe le secteur d’activité, pourra obtenir une réduction linéaire de leur taux d’imposition. Ainsi, son taux d’imposition se situera entre 8 % et 11.8 %;

En résumé, si votre société œuvre pour 25 % et plus dans le secteur primaire, il est important que votre société paie un minimum de rémunération sous forme de salaire. Si votre entreprise n’œuvre pas principalement (moins de 50 %) dans le secteur primaire, mais qu’elle emploie des travailleurs pour plus de 5 500 heures, il sera nécessaire de tenir un registre des heures rémunérées.

N’hésitez pas à demander plus de conseil à votre comptable sur ce changement important de l’application de la déduction pour petite entreprise au Québec.

Vous souhaitez lire davantage d’articles préparés par notre cabinet? Consultez tous nos articles sur cette page: https://www.centre-du-quebec.scfcpa.ca/articles-scf/

- Publi� dans Fiscalité

Les automobiles utilisées à des fins personnelles: les autorités fiscales resserrent l’étau

Par Élizabeth Arseneault, CPA, CA, M.Fisc.

Par Élizabeth Arseneault, CPA, CA, M.Fisc.

Les avantages automobiles sont un perpétuel cheval de bataille des autorités fiscales. Encore cette année, ces dernières mènent une campagne de vérification systématique axée sur les avantages automobiles. Par conséquent, attendez-vous à être questionnés à ce sujet et assurez-vous d’être préparés!

Le registre de déplacement – la clé pour éviter les problèmes avec le fisc

La grande difficulté pour les travailleurs autonomes et les actionnaires est que l’automobile est souvent utilisée à la fois pour fins d’affaires et pour fins personnelles. C’est pourquoi il est nécessaire de tenir un registre de déplacement afin de déterminer le pourcentage d’utilisation pour affaires. Tenir un tel registre peut sembler une corvée, mais en l’absence d’un tel registre ou d’une preuve équivalente justifiant l’utilisation pour affaires de l’automobile, les autorités fiscales considéreront l’utilisation de l’automobile comme étant entièrement personnelle. Une telle cotisation pourrait impliquer le refus de la déduction de dépenses automobiles, l’imposition d’un avantage pour l’usage et le fonctionnement de l’automobile ou encore le refus des remboursements des taxes de vente.

Un registre de déplacement doit comprendre la date du déplacement, la destination (adresse), la raison du déplacement et la distance parcourue. Un exemple de registre est proposé par Emploi Québec[1] à l’intention des travailleurs autonomes, mais qui peut être utilisé par tous. Il existe également des outils technologiques pour constituer votre registre, notamment Triplogik et Odotrack.

Les automobiles – pour ne pas se faire prendre

Plusieurs règles fiscales restreignent la déductibilité de vos dépenses liées à votre automobile ainsi que la réclamation de remboursements de taxes de vente. Nous vous recommandons de consulter votre comptable au moment même de l’acquisition ou de la location de votre véhicule afin de bien comptabiliser celui-ci et de réclamer correctement votre remboursement de taxes de vente. De plus, nous vous recommandons la lecture du bulletin d’information du Centre québécois de formation en fiscalité (CQFF[2]) qui aborde autant la question des automobiles fournies par les employeurs que le dilemme entre la location ou l’achat de son automobile.

Vous souhaitez lire davantage d’articles préparés par notre cabinet? Consultez tous nos articles sur cette page: https://www.centre-du-quebec.scfcpa.ca/articles-scf/

[1] http://www.emploiquebec.gouv.qc.ca/uploads/tx_fceqpubform/SR-2599.pdf

[2] Les automobiles : faut-il louer ou acheter? Fournies par l’employeur ou par l’employé? <http://www.cqff.com/informateur/Informateur_Automobile_CQFF.pdf>

- Publi� dans Fiscalité